会社員のうちにできる準備を進めてきたけど、いよいよ開業届を出していろいろな準備に取り掛かろう!

前回は開業準備の前編として、会社員のうちに準備できることを中心にご紹介してきました。

今回は、いよいよ「開業届」を出して個人事業主(自営業)としての一歩を踏み出すことについての準備についてお届けいたします。

内容としては地味なものになりますが、確実に手続きをしておくことは大変重要ですので、ぜひご覧ください!

- 個人事業主になるための行政手続きについて

- 国民健康保険、国民年金への移行手続きについて

開業届、青色申告承認申請などの作成・提出

個人事業主になる第一歩は税務署へ提出する開業届など行政手続きになります。

ここでは、従業員を雇わずに1人で事業を開始する場合について解説します。

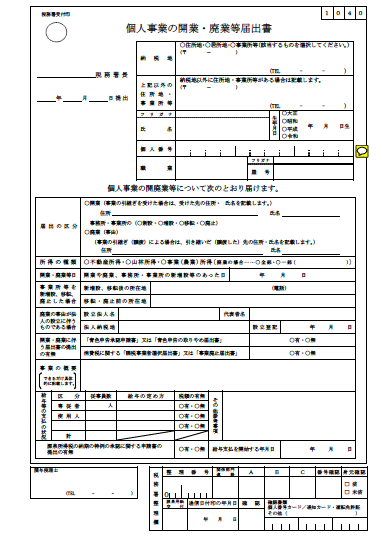

- 開業届(個人事業の開業・廃業等届出書)

- 都道府県税事務所へ提出する開業に関する書類

- 青色申告承認申請書

書類の手続きって難しそうだけど、作成する書類自体は簡単なものばかりだよ。

不安な場合は、各機関の事務所へ直接出向くか電話で確認するのも良いね!

開業届

個人事業主として開業するときに、まず提出が必要な書類として挙げられるのが開業届です。

開業届は、罰則はありませんが法律で届出が義務付けられている書類で、事業の開始等の事実があった日から1月以内の提出が求められており、国税を所管する税務署へ提出する書類となります。

開業前でも受け付けてもらえますので準備ができたら税務署へ提出しましょう。

事業用銀行口座の開設や事業用のクレジットカードの作成、国や自治体が行う補助金の申請などの手続きなど、事業関連の手続きの多くの場面に開業届の提出が必要になります。

提出が必要になることも多いので、必ず開業届の控えをもらいましょう。

さらにはスキャンなどでPDF化してデータでも保存しておくと便利です。

また、メリットの多い青色申告を行う際にも、開業届を提出していることが必要となります。

様式ダウンロードはこちら:国税庁HP(個人事業の開業届出・廃業届出等手続)

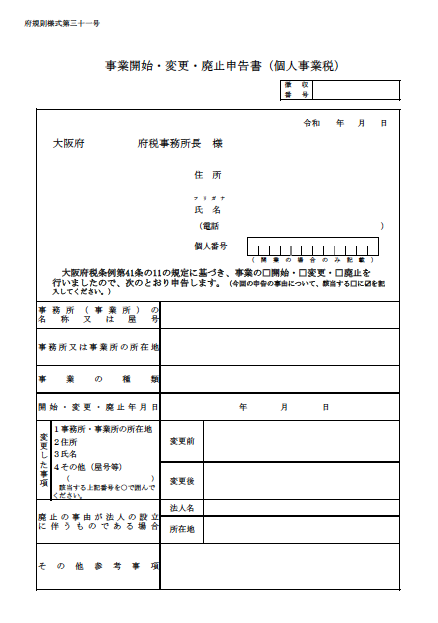

都道府県税事務所へ提出する開業に関する書類

開業届には、国に出す「開業届」とお住まいの都道府県に提出する「開業届」があります。

先に紹介させていただいたものは、税務署(国)へ提出するものですが、こちらで紹介するのは都道府県税事務所へ提出するものです。

提出書類の名称は都道府県によって異なるようなので、googleなど検索エンジンで「〇〇県 事業開始届」などと調べていただくと良いと思います。

こちらの書類は「個人事業税」という都道府県の所管する地方税に関するものになります。

例えば、大阪府では「事業開始・変更・廃止申告書(府規則様式第31号)」という手続きになります。

個人事業税は所得が290万円以上の個人事業主に対して課税される税金で、事業の種類によって3〜5%の税率が課されます。

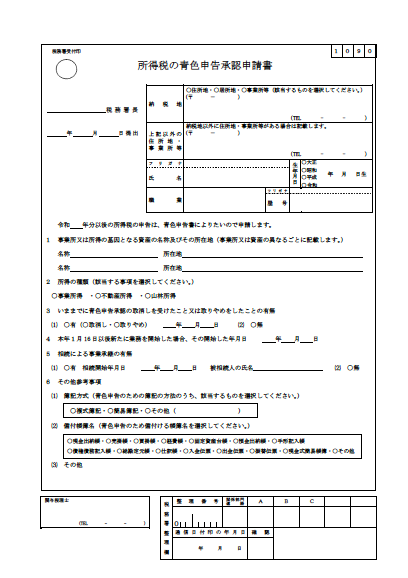

青色申告承認申請書

正式名称は「所得税の青色申告承認申請書」といいます。

提出先は、開業届と同じ管轄の税務署となりますので、僕の場合は開業届と同時に提出しました。

個人事業主として開業すると確定申告が必要となりますが、青色申告で確定申告をすると以下のような税制上の多くのメリットがあります。

- 最大65万円の特別控除が受けられる

- 赤字を繰り越すことができる

- 30万円未満の資産を一括経費計上可能

青色申告のデメリットとしては、「複式簿記による記帳が必要になる」ということに尽きると思います。

複式簿記といっても、会計ソフトを使用して日々会計を行なっていけばそこまで難しい処理をすることなく青色申告の確定申告書を作成でき、デメリットについて感じることは少ないため、青色申告をされることをおすすめします!

簿記3級レベルを知っておくとスムーズだと思います。

会計ソフトを利用すると確定申告も割と簡単でした。

<青色申告承認申請書の提出期限>

- 青色申告書による申告をしようとする年の3月15日まで

- その年の1月16日以後、新たに事業を開始した場合には、その事業開始等の日から2月以内

様式ダウンロードはこちら:国税庁HP(所得税の青色申告承認申請書)

国民健康保険、国民年金の手続き

退職により厚生年金から抜けた場合には国民年金への加入が必要です。また、扶養している60歳未満の配偶者がいる場合は、配偶者も同時に国民年金への加入が必要になります。

退職後14日以内にの市区町村役場で手続きできます。手続きの必要書類等は各市役所などのHPでご確認いただくと確実かと思いますが主なものをご紹介します。

- 退職日がわかる証明書

雇用保険被保険者離職票、雇用保険受給資格者証、社会保険資格喪失証明書、退職証明書、退職辞令書など

- 基礎年金番号のわかるもの

年金手帳・基礎年金番号通知書など

- 本人確認のできるもの

マイナンバーカード・免許証・パスポート・保険証など

また、雇用されていた会社の健康保険を任意継続することも選択できます。

任意継続は退職後20日以内に手続きが必要で、期間は最長2年間となります。任意継続中も同じ給付を受けることができますが、出産手当金や傷病手当金は支給されません。

国民健康保険と任意継続のどちらに加入するのが良いか一度検討しておくのが大切です。

会社員は厚生年金+国民年金の支給があるけど、個人事業主になると国民年金のみの加入となるから将来に対しては何か対策しておいてもよさそうだね

例えば・・・

・国民年金基金

・iDeCo

・積み立てNISA なんかで対策できるね!

ちなみに僕の場合は、妻と僕で「積み立てNISA」を利用して米国株投資信託を月6万円ほど購入しています。

従業員のいる場合に必要な手続き

その他の手続きとしては以下のようなものもありますが、自分以外の従業員がいる場合に必要となるものであるため、参考までに掲載しています。

- 青色事業専従者給与に関する届出書

事業を手伝う配偶者や親族といった家族従業員に対して支払う給与を、青色申告で経費として計上するために必要になります - 源泉所得税の納期の特例の承認に関する申請書

個人事業主が従業員を雇用して給与を支払っている場合、源泉徴収義務者となるため手続きが必要になります

その他必要な営業許可等

開業する業種によっては、所管官庁へ届け出て、許認可を得る必要がある場合もあります。

例えば、飲食店を開業する場合には、保健所へ届出をして飲食業の営業許可を得なければなりません。

開業する業種に必要とされる届出や許認可については、必ず事前に確認して手続きをしておくようにしましょう。

万が一、必要な手続きが漏れていたりすると違法な営業となる場合もありますので、ネット上の情報収集だけでなく、関係行政機関へ電話や窓口で確認することが重要です。

以上の内容となります。お読みいただきありがとうございました。

次回はいよいよ、ロゴや印鑑の作成、会計ソフトの選択など開業に向けたより進んだ準備について解説させていただきます。

今後ともよろしくお願いいたします。